Modelo 303 del IVA: Qué es y cómo rellenarlo fácil

Modelo 303 del IVA: Qué es y cómo rellenarlo fácil sin muchas complicaciones, tenemos todo lo que necesitas saber para cumplir con tus obligaciones fiscales.

¿Qué es el Modelo 303 del IVA?

El Modelo 303 de IVA es un modelo de declaración trimestral del Impuesto sobre el Valor Añadido (IVA), el cual se paga de manera fraccionada y en este modelo le decimos a Hacienda cual es nuestro IVA Repercutido o Devengado y cal es nuestro IVA Soportado o Deducible, la diferencia es la que tendremos que pagar si la diferencia sale a s favor, así como también en algún momento puede que salga a nuestro favor en los próximos trimestres y hacienda nos tenga que devolver o compensar.

¿Quién debe presentar el modelo 303?

Este modelo 303 lo debe presentar cualquier profesional, autónomo o empresario que realice una actividad comercial o económica que esté sujeta al pago del IVA.

¿Qué es IVA en Régimen General y el IVA Simplificado?

Existen dos tipos de IVA, uno de ellos es llamado IVA en Régimen General y el otro IVA Simplificado a continuación te explicamos sus diferencias:

- El Régimen General del IVA: Este tipo de IVA aplica cuando la actividad no corresponde con ningún régimen especial o se ha renunciado o está excluido, generalmente son autónomos y empresas que se encuentran bajo este régimen del IVA y repercute, sobre sus clientes el porcentaje de IVA que le corresponda según el importe de la operación. Los porcentajes del IVA van del 21%, 10% ó 4%.

- El Régimen Simplificado del IVA: Este tipo de IVA es aplicado a personas físicas o entidades en régimen de atribución de rentas, que estén desarrollando aquellas actividades establecidas por la Agencia Tributaria.

¿En qué momento se presenta el Modelo 303?

Se presenta 20 (veinte) días después de que termine el trimestre, con excepción del mes de enero que son 30 días después. Si quieres usar el pago domiciliado, el plazo termina cinco días antes, de lo contrario se solicita online el código NRC.

Es importante planificarte ya que debes presentar el modelo 303, 5 días hábiles antes de la fecha trimestral correspondiente y si el último día para presentar el impuesto es domingo o festivo, hay plazo hasta el siguiente día hábil.

Calendario Fiscal

Como consta en el calendario fiscal, las fechas en las que se deben presentar la declaración trimestral son las siguientes:

- 1er trimestre del 1 al 20 de abril.

- 2do trimestre del 1 al 20 de julio.

- 3er trimestre del 1 al 20 de octubre.

- 4to trimestre del 1 al 30 de enero.

¿Qué información necesito para rellenar el modelo 303?

Se necesitan todos los ingresos y gastos relacionados con la actividad económica. Cada uno con su factura que solo se puede desgravar de las facturas pero no los tickets.

Es importante que leas las leyes relacionada con el IVA para que sepas en que consiste y cómo funciona el IVA para saber lo que estás haciendo.

¿Cómo rellenar el Modelo 303 del IVA?

El Modelo 303 del IVA está dividido en 8 secciones y unos 80 recuadros que tenemos de rellenar correctamente, honestamente aunque no es nada de otro mundo a algunos les puede resultar más que tedioso intimidante, pero te explicamos para que lo rellenes sin ningún problema y así te ayudamos a cumplir con el IVA.

En el caso de que nos toque solicitar a hacienda la diferencia entre el IVA soportado o deducible menos el IVA repercutido o devengado, en el caso de que este salga a nuestro favor, podemos reclamar o solicitar a final de año este IVA que hemos pagado de más.

Te explicamos cómo llenarlo paso a paso para que aclares todas las dudas que tengas

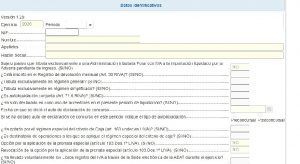

- Secciones 1 y 2. Identificación y devengo

Debes colocar tu nombre y apellidos o razón social, DNI, ejercicio fiscal o el año y período, ya sea el 1er, 2do, 3er o 4to trimestre, seguidamente debes colocar lo correspondiente a tu actividad económica, y responder si tributas por régimen simplificado, si estás en concurso de acreedores, si formas parte del REDEME o el registro de devolución mensual, o del régimen de caja, entre otras cosas, en estas casillas debes marcar sí o no.

- Sección 3. Liquidación

En esta sección se debe colocar el IVA devengado, es decir, lo cobrado con facturas a tus clientes, además debes indicar el IVA deducible, que has pagado a tus proveedores. Es importante que consultes el listado de del IVA desgravable, para que sepas que puedes incluir en el IVA deducible, según su porcentaje en el caso de que seas autónomo y tengas solo un coche a tu nombre podrás desgravar únicamente un 50% del IVA, ya que lo usas para trabajar y para tu vida privada también.

IVA Devengado o Repercutido

Régimen General: Va de la casilla 1 a la 9. En estas tres filas y tres columnas debes colocar los diferentes tipos de IVA que apliques a tus productos y servicios, usando una fila por porcentaje, en la primera columna puedes indicar la base imponible de las facturas y en la segunda coloca el porcentaje de IVA.

- Operaciones Intracomunitarias: Las casillas 10 y 11: en el caso de que no tengas CIF intracomunitario, sáltate este apartado.

- Operaciones con inversión del sujeto pasivo: Corresponde a las Casillas 12 y 13, coloca facturas exentas de IVA pero sujetas a autoliquidar la operación repercutiendo impuesto. En el caso de que tengas derecho a deducirte estas súmalo en las casillas 28y 29.

- Modificación de bases y cuotas: En las Casillas 14 y 15 en las cuales debes añadir modificaciones en el trimestre, facturas rectificativas, impagos, devoluciones, usando el signo correspondiente en cada caso si son devoluciones coloca un signo negativo (-) a la suma.

- Recargo de equivalencia y modificaciones: Desde la casilla 16 a la 26en esta se coloca el recargo de equivalencia en el caso de los proveedores, este es un régimen especial de IVA para los comerciantes autónomos dedicados a la compra-venta. ¡Pero atento! Este apartado no es para ellos, sino para sus proveedores.

- Total de la cuota devengada: Esta es la Casilla 27 coloca en esta la suma de toda la columna de cuotas.

IVA Deducible o Soportado

Se refiere a las Cuotas soportadas en operaciones interiores corrientes: corresponde a las Casillas 28 y 29, en la primera columna se coloca la base imponible de las compras corrientes del negocio y la cuota de IVA resultante.

- cuotas soportadas en operaciones interiores con bienes de inversión: se coloca en las Casillas 30 y 31, aquí se deben colocar activos de larga duración, como por ejemplo maquinarias.

- cuotas soportadas en importaciones: corresponde a las casillas desde la 32 a la 35 y se colocan las compras extracomunitarias pasadas por aduana y con factura DUA

- Adquisiciones intracomunitarias: Va entre las casillas de la 36 a la 39, si no tienes CIF intracomunitario ignóralo

- Rectificación de deducciones: Casillas 40 y 41, úsalo para corregir datos, como usarias una complementaria.

- Compensaciones Régimen Especial A.G. y P.: Casilla 42, la usaras solo si eres autónomo en el régimen de agricultura y pesca.

- Regularización de bienes de inversión: Casilla 43, rellenarla si hiciste alguna inversión, como la compra de ordenadores o de maquinaria, aquí declararías la cuota de IVA correspondiente.

- Regularización de bienes de inversión: Casilla 44, para ser rellenada solo en el cuarto trimestre. para regularizar posibles desviaciones del porcentaje definitivo de prorrata.

- Total a deducir: Casilla 45, El cálculo es automático y suma todas las cuotas de IVA deducible.

- Resultado del régimen general: Casilla 46, aquí va la resta de las casillas 27 y 25 y es calculado automáticamente. Si el resultado es positivo debes pagar esa suma a Hacienda y si es negativo, es porque has pagado más IVA del cobrado y puedes compensarlo.

- Régimen simplificado de IVA: Va entre las casillas 47 y 58 y se mostraran si no trabajas exclusivamente en régimen general este se aplica a los autónomos.

- Información adicional: corresponde a las casillas de la 59 a la 61, y se colocan las operaciones extracomunitarias e intracomunitarias, son solo informativos.

- criterio de caja: corresponde a las casillas 62, 63, 74 y 75, permite a los autónomos retrasar el pago del impuesto hasta cobrar las facturas.

Resultado: estas casillas se complementan de manera automática con la información que colocaste previamente.

- Casilla 64: aparece lo que vas a pagar a hacienda

- Las Casilla 65 y 66: porcentaje del total de tus operaciones se han realizado en territorio común y el importe resultante.

- Casilla 67: si la declaración de IVA es negativa, hacienda devolverá este importe para el último trimestre y si hay otros periodos anteriores pendientes.

- La Casilla 69: El resumen del resultado.

- Casilla 70: si haces alguna declaración complementaria.

- En la Casilla 71: Va el resultado final.

Sección 4. Compensación

Si en la casilla 71 se genera un monto negativo en esta sección debes indicarlo para que hacienda te compense.

Sección 5. Sin actividad

Si no realizaste alguna actividad económica durante este trimestre debes colocar una cruz.

Sección 6. Devolución

Si presentaste un resultado negativo y es el último trimestre del año puedes solicitar a Hacienda en esta casilla que te devuelva el importe en tu cuenta bancaria.

Sección 7. Ingreso

En esta sección debes colocar la cuenta en la que Hacienda puede hacer el cobro del IVA.

Sección 8. Complementaria

Llénala si vas a hacer declaración complementaria con una cruz y asegúrate de señalar el justificante de la autoliquidación anterior.

Firma

Finalmente, se debe indicar lugar y fecha y firmar manualmente o mediante firma digital si se dispone y se manda a la Agencia Tributaria de forma telemática.

¿Cómo presentar el modelo 303 de IVA en Hacienda?

Puede presentar el modelo 303 de forma telemática en un archivo en formato TXT con los datos ajustados al diseño de registro correspondiente Para el correcto funcionamiento consulte los Requisitos de acceso a la Sede Electrónica, donde se informa sobre los navegadores y sistemas operativos compatibles y configuración. Verifique que el resumen tenga los datos correctos que han de ser presentados.

El modelo 303 de IVA posee un modelo anual informativo de autoliquidación del IVA el cual tienen por nombre el modelo 390 y en este se resume la declaración trimestral de IVA que se ha producido al largo del año.

Esperamos que te haya servido este articulo y te dejamos otros artículos que también te pueden interesar:¿Qué es un préstamo Personal Hipotecario y cómo pedirlo?, ¿Qué es un préstamo Personal Hipotecario y cómo pedirlo?, ¿Qué es un préstamo Personal Hipotecario y cómo pedirlo?