Modelo 130: ¿Qué es y cómo rellenarlo fácil?

Modelo 130: ¿Qué es y cómo rellenarlo fácil? este modelo presentado por autónomos es uno de los mas complicados de rellenar pero puedes hacerlo fácil si tienes la información necesaria debidamente organizada, presta atención a las claves para llenar este modelo y cumplir con tus obligaciones.

¿Qué es el modelo 130?

El Modelo 130 es una declaración trimestral del IRPF, donde registramos ingresos y gastos, es decir que es un modelo de autoliquidación para pagar de manera fraccionada un porcentaje de los beneficios obtenidos por los autónomos, mediante la estimación directa normal o simplificada. Estos montos fueron presentados previamente en su declaración anual de la renta.

También puede decirse que es una autoliquidación usada por Hacienda para financiarse, ante la recaudación del IRPF de los autónomos cuyos ingresos por su actividad económica no estén sometidos a retención, de esta manera pueden adelantar el pago de los impuestos de manera fraccionada en lugar de tener que pagar una gran cantidad en un solo pago a la vez que Hacienda se financia.

¿Qué es la estimación directa normal?

Esta estimación es aplicada a los empresarios o profesionales que no se encuentran acogidos a la estimación simplificada. Esta podrá ser aplicada cuando el importe de la cifra de negocios de las actividades económicas ejercidas el año anterior haya superado los 600.000 euros.

¿Qué es estimación directa simplificada?

Esta estimación puede ser aplicada a los profesionales cuya cifra de negocio no sea superior a 600.000 euros.

La obligación la presentación del modelo 130 se genera en la declaración de inicio de actividad y es el mismo autónomo quien comunica a la Agencia Tributaria para la presentación del modelo.

Actualmente es bastante fácil realizar este tipo de gestiones ya que en su mayoría se presentan vía Web y están automatizadas. Además se facilita el reclamo de la obligación por parte de Hacienda en caso de que te des de alta y no cumplas e incumplas.

¿Qué es el IRPF? Se trata del Impuesto sobre la Renta de las Personas Físicas. Este impuesto es personal progresivo y directo que registra o grava las ganancias de los trabajadores en España.

¿Cómo puedo presentar el modelo 130?

El modelo 130 se puede presentar de forma telemática gracias a que está a nuestra disposición en su sitio web un formulario que puede ser rellenado en línea desde la Sede Electrónica.

Puedes ingresar a la opción de “Todos los trámites”, luego en «Impuestos y tasas», seleccionando «IRPF» «Modelo 130” y luego de rellenarlo presentarlo en la página web.

En el modelo 130 Hacienda grava hasta el 20% de tus beneficios.

¿El modelo 130 se puede arrojar monto negativo?

Si resulta negativo no significa que Hacienda vaya a devolvernos dinero ya que el modelo 130 es un modelo para liquidar las retenciones y solo hay que pagar en el caso de que se reciban ingresos.

Gastos deducibles

Podemos decir que un gasto deducible es aquel que nos permite restar una pequeña cantidad de lo que debes pagar a Hacienda.

Es importante presentar los gastos deducibles mediante las facturas que has recibido, no dejes pasar ningún gasto por pequeño que sea anótalo en el libro de Gastos e Inversiones.

Gastos deducibles del Modelo 130

- Gastos por consumos de explotación. En este gasto se incluyen aquellos gastos por combustibles, los gastos por materiales de oficina, las materias primas y auxiliares, así como muchos otros gastos.

- Sueldos y salarios así como en el caso de pagos extraordinarios, retribuciones en especia y los premios.

- Los gastos por seguridad social a estos gastos podemos sumarle aquellas cotizaciones de terceros y también las cotizaciones propias.

- Por Gastos de personal son aquellos gastos por formación de personal, gastos por indemnizaciones por rescisión de contrato, gastos por contribuciones al plan de pensiones, los seguros y obsequios.

Gastos de arrendamientos y arrendamientos

- Gastos por arrendamientos en los que puedes desgravar las mensualidades de alquiler de local, también son incluidos los gastos por alquiler de coche.

- Reparaciones y conservación son considerados como deducibles en este modelo todos los gastos de derivados de operaciones de mantenimiento y reposición de los bienes materiales sin incluir ampliaciones o mejoras a la misma.

- Gastos por servicios de profesionales independientes, en el caso de que tengas gastos por contratar abogados, auditores, notarios, tampoco debemos olvidar las comisiones de comerciales.

Tributos

- Los Tributos fiscalmente deducibles No siempre los tributos que pagas te permiten descontar algo en la declaración, pero existe una excepción en el caso del IBI, el IAE o tasas de basuras.

- IVA en este caso se te pueden desgravar si tu actividad económica te exime de la presentación de declaraciones trimestrales.

- Los Gastos financieros en este caso la AEAT se refiere a los intereses de préstamos y créditos que pediste para poder poner en marcha tu negocio o mantenerlo.

- Las Amortizaciones las puedes desgravar por el uso y deterioro o depreciación de bienes necesarios para actividades profesionales, se calculan basándonos en unas tablas.

Gastos deducibles

- Los Gastos de difícil justificación, en este caso la estimación directa simplificada se desgrava en un 5% de la diferencia entre los ingresos y los gastos.

- Gastos deducibles, están comprendidos los gastos que van desde la adquisición de libros, suscripciones a revistas profesionales y gastos por asistencia a eventos

También están incluidas las cuotas de asociaciones empresarial y las primas de seguros de enfermedad satisfechas por el autónomo para él, su cónyuge o hijos menores de 25 años que convivan en el domicilio familiar del beneficiario, estos gastos tienen un máximo de 500 euros por cada persona.

Es importante tener organizada toda la información que vas a necesitar para rellenar correctamente el modelo 130 para ello puedes usar una solución de contabilidad y facturación, para ello puedes consultar con profesionales que te van a orientar para que no dejes pasar nada al momento de la declaración de este modelo.

Aunque para los autónomos puede llegar a ser un poco complicado el rellenado del modelo 130, puedes hacerlo si eres cuidadoso para evitar sanciones por errores.

¿Cómo rellenar fácil el modelo 130?

Al momento de comenzar a rellenar este modelo debes tener claro el significado de los apartados, tenemos algunos conceptos que debes conocer:

- El Declarante: Se refiere a ti, debes incluir tu NIF o número de identificación fiscal, tu nombre y apellidos completos como declarante.

- Devengo: en el caso de que sea un periodo más corto que el año natural, debes rellenar el apartado indicando el año al que corresponde tu declaración y cual es el periodo trimestral correspondiente.

La Liquidación

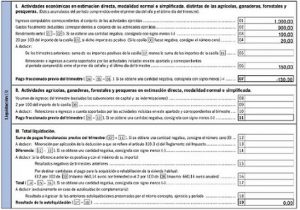

- La Liquidación: Se refiere a la declaración del impuesto que tendrás que pagar rellenando las casillas. Esta sección consta algunos apartados: Apartado I que está destinado a los autónomos que no ejercen actividad agrícola, ganadera, forestal o pesquera y el Apartado II lo puedes utilizar en el caso que si realices este tipo de actividades.

Casilla 1. Los Ingresos, aquí declaras los ingresos que tuviste durante ese periodo o durante el año, también es llamado impuesto acumulativo, en el 4to trimestre arrastra el IRPF de los otros tres.

Casilla 2. Los gastos, aquí debes declarar a Hacienda solo los gastos necesarios y validos según la actividad económica que ejerces.

En esta se deben sumar los gastos deducibles relacionados con tu negocio, también puedes aplicar por los gastos de difícil justificación, si previamente marcaste la casilla 609 de la página 2 del modelo 037 de alta, lo que permite deducirte un 5 % de la diferencia entre ingresos y gastos con un límite de 2.000 € anuales.

La suma tus gastos y el importe resultante de ese 5 % por gastos de difícil justificación puedes escribirlo en la casilla 2 del modelo.

Casilla 3. Rendimiento neto

Para conseguirlo resta los gastos de la casilla 2 a los ingresos de la casilla 1, este monto se llama rendimiento neto y debe ser declarado en la casilla 3.

Ejemplo de pago

Primera casilla= 4500 euros que representan los ingresos.

Segunda casilla= 3075 euros que corresponden a los gastos normales de la actividad de 3000 euros + gastos de difícil justificación puede calcularse de la siguiente manera 4500 euros– 3000 euros = 1500 x 5 %.

Tercera casilla= 1425 euros o lo que es igual a 4500 – 3075.

Lo que conocemos como rendimiento neto del modelo 130 y que vas a incluir en la casilla 3 son 1425 euros y sobre esta cantidad se calcula tu pago a cuenta del IRPF.

Casilla 4. Importe del pago a cuenta del IRPF

Para calcular su monto aplica el 20 % sobre el rendimiento neto que declaraste en la casilla 3.

Casilla 5. Pago a cuenta de los trimestres anteriores

En esta casilla 5 se debe indicar el importe generado de la suma de todos los ingresos que pagaste durante el año a Hacienda.

Casilla 6. Las retenciones

Aquí debes indicar la suma de las retenciones soportadas durante el año en tus facturas. Tienes que sumar las retenciones de IRPF que has aplicado en tus facturas, y que representa el 15 % o 7 % de tus facturas que no cobras.

Debes tener en cuenta que necesitas el certificado digital o la clave PIN para rellenar este modelo desde la página web oficial.

Casilla 7. Importe del pago a cuenta del IRPF (definitivo)

En esta casilla debes declarar el importe de IRPF que finalmente pagaras a Hacienda.

Este importe debe repetirse en las casillas 12, 14, 17 y 19 de este modelo.

Ni la casilla 13 ni la15, esta última en el caso de ser necesario debe estar relleno en el caso de que los gastos fueran mayores que los ingresos, sin embargo no es necesario rellenarla.

Esperamos que te sirva este artículo y te dejamos otros artículos que también te pueden interesar:¿Qué es un préstamo Personal Hipotecario y cómo pedirlo?, ¿Qué es un préstamo Personal Hipotecario y cómo pedirlo?, ¿Qué es un préstamo Personal Hipotecario y cómo pedirlo?